新闻中心

10年品质 值得信赖

18917257279

上海贷款房地产贷款占比五档“红线”出炉,个人房贷管理将更严格

新的一年,房地产贷款也要执行更严格的全面监管。

2020年12月31日,中国人民银行、中国银保监会联合发布《关于建立银行业金融机构房地产贷款集中度的通知》(下称《通知》 ),该通知对各级银行的房地产贷款占比和个人住房贷款占比均设定上限,从2021年1月1日正式实施,要求不符合监管要求的银行机构,应在2年或4年时间内完成业务调整。

对于设立房地产贷款集中度上限的原因,央行及银保监会在答记者问时表示,这是健全我国宏观审慎管理制度和完善房地产金融管理长效机制的重要举措,有助于提高金融体系韧性和稳健性,促进房地产市场平稳健康发展。同时,推动金融供给侧结构性改革,强化银行业金融机构内在约束,优化信贷结构,支持制造业、科技等经济社会发展重点领域和小微、三农等薄弱环节融资,推动金融、房地产同实体经济均衡发展。

在行业人士看来,银保监会制定这一监管指标,旨在防止地产过热、资本过快过多流入地产,要求银行业主动控制资金流入房地产,积极引导新增融资重点流向制造业、中小微企业。

贝壳研究院分析指出,从资金端对房地产信贷进行额度限制,主要目的是为了降低和防范房地产金融风险,推动房地产与金融与实体经济平衡发展。

分档设置占比上限

房地产贷款集中制度是指在我国境内设立的中资法人银行金融机构,其房地产贷款余额占比及个人住房贷款余额占比应满足人民银行、银保监会确定的管理要求,不得高于监管确定的相应上限。

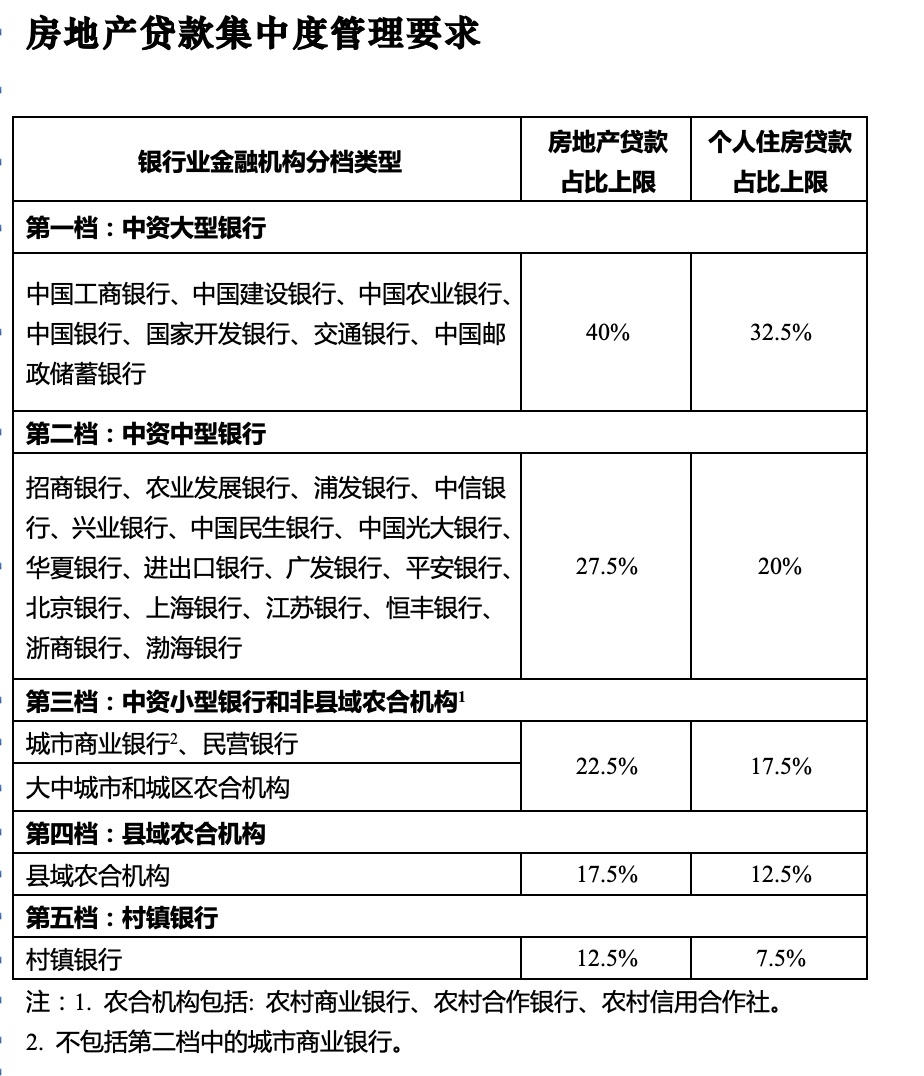

根据银行业金融机构资产规模及机构类型,银保监会分档对房地产贷款集中度进行管理。

具体来看,中资大型银行房地产贷款占比上限为40%,个人住房贷款占比上限为32.5%,中资中型银行的上述两项数值分别为27.5%、20%,中资小型银行和非县域农合机构的上述两项数值分别为22.5%、17.5%,县域农合机构的上述两项数值分别为17.5%、12.5%,村镇银行分别为12.5%、7.5%。

上述规定自2021年1月1日起实施,为确保政策平稳实施,监管为银行机构设置了相应的业务调整过渡期。

《通知》规定,2020年12月末,银行机构房地产贷款占比、个人住房贷款占比超出《通知》管理要求,超出2个百分点以内的,业务调整过渡期为自通知实施之日起2年;超出2个百分点及以上的,业务调整过渡期为自本通知实施之日起4年。此外,银行机构需要在实施之日起1个月内,将调整方案报送央行、银保监会及其地方分支机构。

该《通知》表示,各地银保监局可根据各地经济情况,以通知第三档、第四档、第五档房地产贷款集中度管理要求为基准,在增减2.5个百分点的范围内,确定适合当地银行机构的房地产贷款上限。

业务调整过渡期结束后因客观原因未能满足房地产贷款集中度管理要求的,《通知》指出,由银行业金融机构提出申请,经人民银行、银保监会或当地人民银行分支机构、银保监会派出机构评估后认为合理的,可适当延长业务调整过渡期。

贝壳研究院分析认为,实施分类分层管理,从规模和防控风险能力两方面为依据制定分档,就意味着以往“小银行”通过更“灵活”的个人住房贷款政策拓展该部分业务的空间将受到限制,个人住房贷款的利率、资格等方面的管理将更加严格。

不过,根据公开资料测算,大部分商业银行尚未触及上述规定上限,业内人士表示,消费者无需过度担心买房申请贷款受到影响,存量住房贷款也不会因为该政策而被银行提前收回,短期内对房贷利率不会造成影响。

贷款流向呈一增一减趋势

2020年以来,监管多次发声强调,要坚持房住不炒的主线,严格管控防止银行流入房市的贷款规模及占比。

在2020中国国际金融年度论坛上,银保监会副主席周亮表示,金融机构应该严格遵循房住不炒的定位,防止房地产市场过度金融化;当年9月14日,银保监会银行检查局副局长朱彤发言称,银保监会持续开展30多个重点城市房地产贷款专项整治,加大对首付贷、消费贷资金流入房市的查处力度,上海贷款引导银行资金重点支持棚户区改造等保障性民生工程和居民合理自住购房需求,保障性安居工程贷款余额稳步增长,房地产金融化、泡沫化倾向得到有效遏制。

房地产贷款占比过高不仅不利于经济的均衡发展,也不利于银行的风险管控。

“房地产是相对优质的资产,尤其在实体行业资产收益率下行时,宽松资金更愿意进入房地产行业”,一位山东的农商行负责人表示,“但也会导致房价上涨,房地产行业过热,致使银行在房地产行业的风险敞口较大。一方面,银行的资产质量将深受房地产调控政策及行业景气度影响,另一方面,银行对信贷资金违规流入楼市较难监控,导致信贷资金违规进入房地产市场的案例频频出现,对银行的风险管控能力造成较大压力。”

受到监管背景影响,2020年我国金融机构房地产贷款占比有所下降。wind数据显示,2014年、2015年、2016年,我国金融机构各项贷款余额占比分别为21.27%、22.36%、25.03%,截至2019年末,这一数值已经升至29%。到了2020年,银行业金融机构贷款占比开始出现拐点,降至28.83%。

此外,据不完全统计,36家上市一行的房地产贷款增速自2019年开始就明显放缓,上述变化表明,监管的督促已初步取得成效。

中国民生银行首席研究员温彬认为,“目前,高过房地产长效机制建设取得明显成效,但部分银行机构占比过高、远超平均水平。出台房地产贷款集中管理制度有助于进一步增强金融服务实体经济能力,特别是加大对制造业、科技创新、绿色金融、小微企业等关键领域和薄弱环节的支持力度”。

此前,监管也表示,要引导银行保险机构加大对制造业支持力度。2020年5月23日,银保监会有关部门负责人明确要求“全年制造业贷款余额增速不低于5%,年末制造业中长期贷款占比比年初提高1个百分点,信用贷款余额增速不低于3%”的“五一三”任务,推动大型银行加大对制造业资源倾斜。

事实上,2020年以来,金融机构投入房地产的贷款持续瘦身,投入制造业等实体行业贷款却迅猛增长,有力推动了制造业的复苏和增长。截至2020年三季度末,我国制造业贷款余额达19.7万亿元,比年初增加2万亿元,高于过去5年的累计增量;增长11.3%,为近5年最高。2020年11月份,中国制造业PMI环比上升0.7个百分点至52.1%。

我们主要为用户提供上海贷款、上海抵押贷款、上海银行贷款、上海小额贷款、上海个人贷款等业务,我们承诺所有产品均无任何前期费用,全程贴心服务。如果有需要,请拨打18917257279电话,我们将尽快安排专业的人员联系您。

相关推荐

- 上海私人车抵押贷款:上海房产抵押贷款有哪几种类型?2025-06-25

- 上海哪有私人贷款的:上海二抵贷款条件有哪些?推荐哪2025-06-25

- 上海私人贷款靠谱吗:想在上海办工行抵押贷?利率是多2025-06-24

- 上海空放月息:上海光大银行房贷好申请吗,手续齐全能2025-06-24

- 上海水钱短借空放:我的上海土地抵押贷款,需要什么担2025-06-23

- 上海黑户私人贷款:办理贷款结清后,申请抵押注销要经2025-06-23

- 上海龙泉驿区大面镇私人贷款:没有房产证的房屋能否抵2025-06-22

- 上海私人放贷款不进系统:上海工行住房抵押贷款额度最2025-06-22

- 上海空放利息是多少:2024年上海别墅抵押贷款利率是多2025-06-21

- 上海纯私人贷款:想在上海贷款买车,银行汽车证抵押贷2025-06-21

- 上海学生私人贷款:汽车抵押贷需要准备哪些资料?申请2025-06-20

- 上海空放短借私人贷款:上海房子抵押贷款能贷多少呢?2025-06-20

- 上海私人借贷款利率:申请上海汽车证抵押贷款需要多久2025-06-19

- 上海哪里有私人贷款公司:二次抵押的上海房产,贷款还2025-06-19

- 上海空放五万:二抵额度怎么算?房贷结清后影响二套房2025-06-18

- 上海水钱空放先息后本:上海民间借贷安全靠谱吗?怎样2025-06-18

- 上海抵押贷款私人:光大银行住房抵押贷款的利率是浮动2025-06-17

- 上海怎样用身份证空放贷款:抵押贷款还款方式有哪些?2025-06-17